毎年6月になると、大企業の株主総会で話題になったテーマがニュースで取り上げられます。近年は、企業に経営改革を求めるいわゆる「アクティビスト(activist shareholder:モノ言う株主)」が「ROEを高めるために、政策保有株式の持ち合い解消を株主提案した」といった内容のニュースを目にすることも多くなりました。

ところで、この「ROE」という言葉をご存知ですか?耳にしたことはあるけれど、意味はよく分からない…、政策保有株式見直しと何の関係があるのか分からない…、という方もいらっしゃるのではないでしょうか。

今回は、初心者の方にも分かるような簡単な内容で、ROEとは何か、政策保有株式との関係について解説します。

目次

1 ROE(自己資本利益率)とはどんな指標

ROE(Return On Equity)とは「自己資本利益率」を指し、自己資本(Equity)を利用して、どれだけ利益(Return)を得ることができているかを示す指標です。ROEを見ることでその企業が資本をいかに効率的に運用しているのかを客観的に見ることができます。

ROEの式は以下の通りです。

ROE(%) =当期純利益 ÷ 自己資本 × 100

2 ROEの目標値と現状

2-1 伊藤レポート ― 「8%ガイドライン」

ROEの目標値として、2014年8月に公表された「伊藤レポート」があります。「伊藤レポート」とは一橋大学教授であった伊藤邦雄氏を座長とした、経済産業省の報告書の通称です。正式なタイトルは「持続的成長への競争力とインセンティブ~企業と投資家の望ましい関係構築~」と言います。この「伊藤レポート」で、「最低限 8%を上回るROEを達成することに各企業はコミットすべきである」とされました。

2-2 日本の上場企業におけるROE平均値の推移

では、日本の上場企業のROEは現状どうなっているのでしょうか。経済産業省の資料によると、日本・米国・欧州の上場企業におけるROE平均値の推移は、以下のようになります。

| ROE | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 |

|---|---|---|---|---|---|---|

| 日本 | 9.4 | 1.9 | 4.0 | 5.8 | 3.9 | 4.9 |

| 米国 | 17.7 | 14.1 | 14.5 | 17.4 | 18.6 | 16.3 |

| 欧州 | 19.3 | 12.0 | 10.6 | 14.8 | 13.1 | 10.6 |

| ROE | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 |

|---|---|---|---|---|---|---|

| 日本 | 8.4 | 8.2 | 8.1 | 8.8 | 10.3 | 9.4 |

| 米国 | 17.4 | 16.7 | 14.1 | 15.5 | 16.8 | 18.4 |

| 欧州 | 13.0 | 10.5 | 8.4 | 8.9 | 14.0 | 11.9 |

引用:経済産業省

「サステナブルな企業価値創造に向けた対話の実質化検討会」

2019年11月26日 事務局説明資料

日本の上場企業におけるROE平均値は、伊藤レポートによる8%ガイドラインをクリアしていますが、欧米と比較するとまだ低い水準にあることが分かります。特に米国とは、倍近くの開きがあります。外国人投資家の中には、日本企業は欧米企業と比べて、利益を上げても投資も株主還元もせず、内部留保を現金や有価証券として企業内に貯め込み資本コストの意識が欠如しているという意見もあります。

3 政策保有株式とROEの関係

3-1 内部留保の増大はROEの低下を招く

ROEは自己資本(Equity)を利用して、どれだけ利益(Return)を得ることができているかを示す指標です。

企業が成長のための投資をせず、利益規模一定で内部留保を過度に現金や有価証券として蓄積していくとROEは低下します。ここでいう有価証券には、純粋な投資ではなく、取引先との関係維持や買収防衛といった経営戦略上の目的で保有する「政策保有株式」も含まれます。

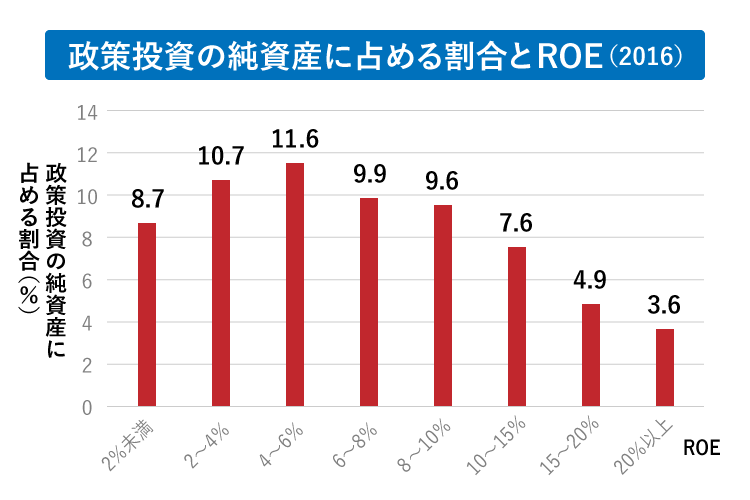

実際、金融庁の調査結果では、純資産に占める政策保有株の割合が高いほど、ROE(自己資本利益率)が低い傾向があるとされています。

(出所)コーポレートガバナンスの現状分析〔2017年版〕(コーポレート・プラクティス・パートナーズ編)より金融庁作成。

(出所)コーポレートガバナンスの現状分析〔2017年版〕(コーポレート・プラクティス・パートナーズ編)より金融庁作成。

(注)有価証券報告書を提出した3,587社を対象。

引用:金融庁

「スチュワードシップ・コード及びコーポレートガバナンス・コードのフォローアップ会議」

平成29年10月18日 事務局説明資料 「コーポレートガバナンス改革の進捗状況」

3-2 コーポレートガバナンス・コードの策定、改訂

このような状況を受け、2015年6月に「コーポレートガバナンス・コード」が策定されました。また、コーポレートガバナンス改革をより実質的なものへと深化させていくため、2018年6月には、コーポレートガバナンス・コードの改訂が行われました。

その中で、政策保有株式については、主に下記の点が求められました。

- ・上場会社が政策保有株式として上場株式を保有する場合、「政策保有株式の縮減に関する方針・考え方など」を開示すること。

- ・上場会社は、毎年、取締役会において、個別の政策保有株式の保有目的や保有に伴う便益・リスクが資本コストに見合っているか等を具体的に精査した上で、保有の適否を検証し、開示すること。

3-3 政策保有株式見直しの動き

コーポレートガバナンス・コード改訂を受け、上場企業を中心に政策保有株式の見直しが加速しています。例えば、2019年には、リクルートホールディングス(HD)の株主13社が、保有する同社株のうち最大1億2,150万株(発行済み株式数の約7%)、約4,000億円相当分を売り出すと発表しました。

また、富士通はKDDIやみずほフィナンシャルグループなど85銘柄(482億円)を売却したと発表しました。

特に近年は、投資家の監視の目の強まりと株高が重なり、今後ますます政策保有株式の見直しは加速していくと考えられます。

4 まとめ

政策保有株式は、過去、経営の安定化、系列関係の維持、取引関係の強化などのメリットがあると考えられてきました。一方で、「モノ言わぬ株主」の存在による経営の歪曲化、資本の空洞化などのデメリットが問題視されてきました。

現在、コーポレートガバナンス・コードの適用を機に、政策保有株式の見直しが進んでいます。日本企業が内部留保を現金や有価証券という形で過度にため込むのではなく、M&A(合併・買収)や新規投資を通じて資本効率、つまりROEを高め、国際競争力を高めていくことが求められています。

なお、資本効率性改善のための政策保有株式売却は、上場企業株に限定されるべきではなく、非上場企業株についても当然行わなくてはなりません。改訂コーポレートガバナンス・コードでは、上場企業が政策保有している非上場株式について保有銘柄数とB/S計上額(合計)を開示することが義務付けられ、積極的に売却を進めることが求められています。ただ、非上場市場は取引市場が少なく、売却が困難な場合が多いのが実情です。具体的な売却先が見つからずにお悩みであれば、非上場株式の流動化に特化した専門知識を持つセカンダリーエージェント、日本成長支援パートナーズにご相談ください 。

関連記事

記事協力

幸田博人

1982年一橋大学経済学部卒。日本興業銀行(現みずほ銀行)入行、みずほ証券総合企画部長等を経て、2009年より執行役員、常務執行役員企画グループ長、国内営業部門長を経て、2016年より代表取締役副社長、2018年6月みずほ証券退任。現在は、株式会社イノベーション・インテリジェンス研究所代表取締役社長、リーディング・スキル・テスト株式会社代表取締役社長、一橋大学大学院経営管理研究科客員教授、京都大学経営管理大学院特別教授、SBI大学院大学経営管理研究科教授、株式会社産業革新投資機構社外取締役等を務めている。

主な著書

『プライベート・エクイティ投資の実践』中央経済社(幸田博人 編著)

『日本企業変革のためのコーポレートファイナンス講義』金融財政事情研究会(幸田博人 編著)

『オーナー経営はなぜ強いのか?』中央経済社(藤田勉/幸田博人 著)

『日本経済再生 25年の計』日本経済新聞出版社(池尾和人/幸田博人 編著)