コーポレートガバナンス・コードの推進や東京証券取引所の市場改革で、企業が保有する政策保有株式を縮減する流れが強まっています。日本において、そもそも政策保有株式はどのような経緯で成り立ち、慣習化していったのでしょうか。現在の政策保有株式の問題へとつながる株式持合いが広がっていった経緯について解説します。

目次

1 政策保有株式の起源となった株式持合いの経緯

1-1.政策保有株式の起源となった株式持合いの経緯

日本における今日の政策保有株式の形態は、戦前の財閥によって導入された株式持合いにその起源を遡ることができます。

第二次世界大戦後の財閥解体、さらに独占禁止法の施行などによって事業会社による株式保有は禁止され、そこで、株式持合いの慣習はいったん終焉することになりました。しかし、すぐに同法は改正され、事業会社による株式保有が条件付きで再び認められるようになりました。その後も事業会社による株式取得が段階的に緩和される一方、金融機関による株式取得のための要件も緩和されていったのです※1。

1-2.企業が株式持合いを進めた理由

では、そもそもなぜ、企業は株式持合いを必要としたのでしょうか?

当初、企業が株式持合いを進めていった主たる目的は、株式買い占めに対する防衛でした。1950年代に朝鮮戦争後の景気後退などにより多くの企業で業績が悪化する中、個人投機家による財閥系企業の株式買い占め※2などが発生しました。この対抗策として、株式安定化に向けた動きが同系財閥企業グループ内で活発化します。その施策の1つとして、中核をなす銀行を中心にグループ内の企業同士で株式を持合うようになったのです。

そして、60年代に外国資本の自由化が始まると、今度は外国企業による敵対的買収の防止を目的に、財閥系以外の企業も次々と持合いを進めていくこととなりました。日本経済が高度成長期を経て、70年代に入ると高株価を維持するための株式取得も盛んになっていきました。

1-3.株式持合いの形態とは?

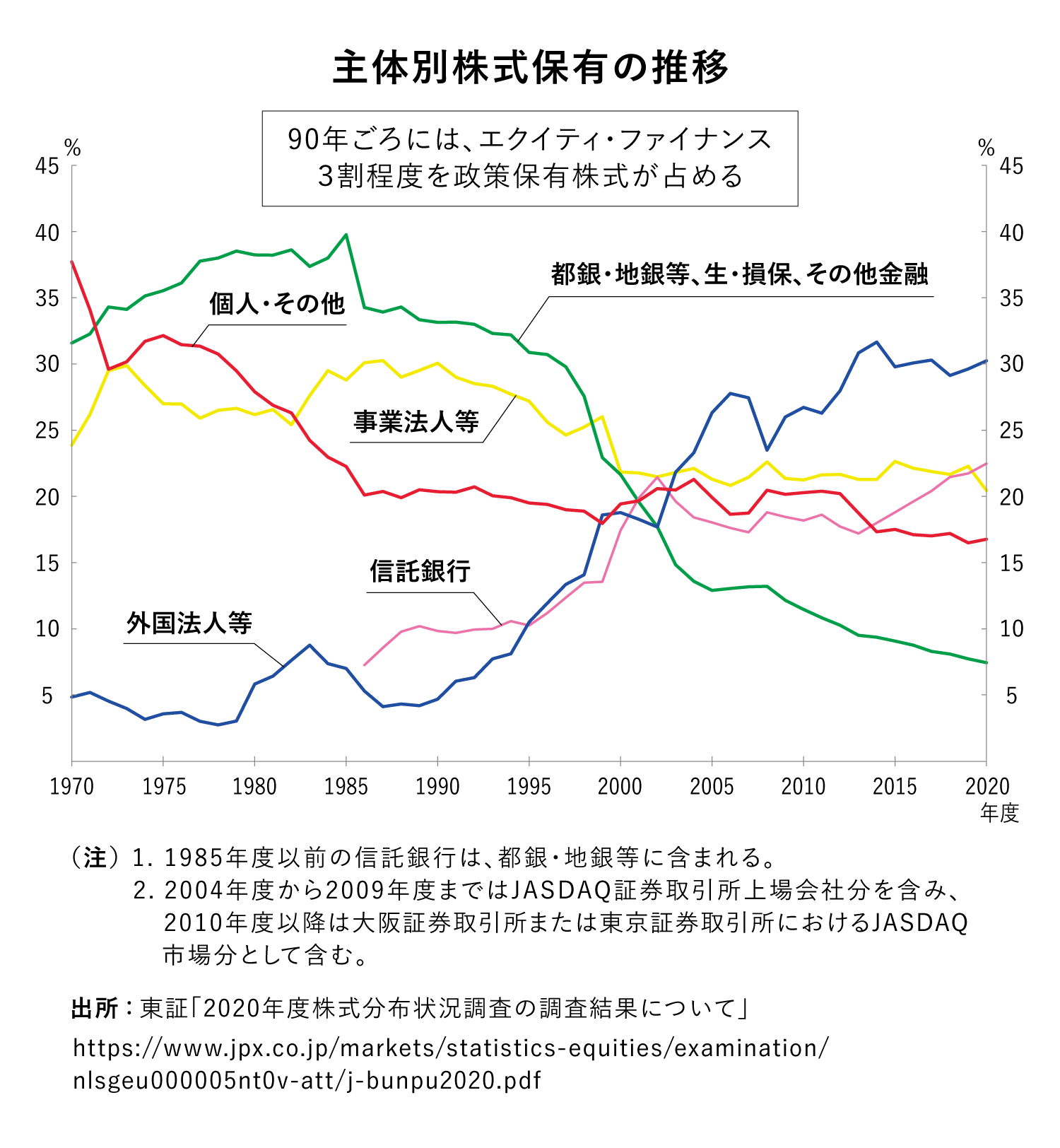

株式持合いの形態は、金融機関と事業会社、系列企業間、取引先企業間とさまざまで、企業は敵対的買収の防止や高株価の維持以外にも、金融機関との関係強化、商取引の円滑化といった名目で株式を持合うようになりました。さらに、80年代以降は株式持合い関係にあるこれら安定株主が、エクイティ・ファイナンスにおける新株の引き受け手としての役割も果たすようになりました。

※1 独占禁止法は正式には、「私的独占の禁止及び公正取引の確保に関する法律」(1947年成立)であり、1949年に第一次改正、1953年に第二次改正がなされている。この二度の改正を通じて金融機関や事業会社の株式所有に関する規制が緩和改正された。

※2 代表的なものとして、陽和不動産と関東不動産の株式買占め事件(1952 年)、大正海上の株式買占め事件(1951 年)などがある。

このようにして、現在の政策保有株式へと続く土台が形成されて行き、90年ごろには、上場株式の3割程度を政策保有株式が占めるようになっていきました。

1-4.多くの企業が株式持合いを継続

株式持合いは高株価を維持する機能として認識され、一時は日本企業の競争力の源泉として解釈される向きもありました。しかし、90年代のバブル崩壊後、長期にわたって日本経済が低迷すると、株式を持ち合う企業相互の株価下落で業績への悪影響が出たり、資金繰り悪化の要因になったりと、その弊害が指摘されるようになっていきます。

最初に反応したのは金融機関です。保有株式の株価下落によって損失が膨らんだ金融機関を中心に株式を放出する動きが加速し、その流れを受けて事業会社間でも持合い解消の機運が生まれました。

とはいえ、多くの企業は持合いを完全に解消するわけではなく、依然としてメインバンクを中心とした金融機関株式や主要な取引先の株式を中心に保有し続ける事業会社は存在し続けました。ただし、株式持合いを継続する企業の多くで、その意義が明確だったわけではありません。メリットが曖昧ながらも、昔からの慣習で惰性的に株式持合いを継続する企業が大半だったのです。

2 政策保有株式縮減の流れ

2-1.「モノ言う株主」の標的となった株式持合い

日本におけるそうした状況に異議を唱えたのが、2000年代に入り台頭してきたアクティビストです。アクティビストは「ハゲタカファンド」などと呼ばれ、経営に問題のあると判断した企業の株式を取得し、経営改革を要求。最終的には株価の上昇を狙って売り抜けたり、買収を試みたりしたことから、世間では負のイメージが先行しました。

アクティビストに代表される「モノ言う株主」は、日本独自の慣習である株式持合いをやり玉に挙げ、保有目的が不明確な株式の売却を求める声を企業に対して強めていきました。政策保有株式のように、企業の競争力向上に繋がらない株式の保有は、経営資源の無駄遣いだと主張したのです。

こうした世の中の情勢も影響し、企業に対して保有株式の開示と縮減を求める流れが徐々に制度として具現化していきます。2002年には政府主導で銀行から政策保有株式を買い取る「銀行等保有株式取得機構」が設立され、2010年4月以降は政策保有株式の銘柄数や貸借対照表計上額について有価証券報告書での開示が求められるようになり、個別銘柄の開示についても要請されるようになりました。

2-2.政策保有株式縮減の流れを加速させたコーポレートガバナンス・コード

そして、政策保有株式の開示と縮減の流れを大きく加速させたのが、2015年に金融庁と東京証券取引所によって公表されたコーポレートガバナンス・コードです。

2012年に発足した安倍晋三政権は、経済成長を促進させるために、アベノミクス第3の矢として「投資を喚起する成長戦略」を打ち出しました。その中で、コーポレートガバナンス改革を「経済成長を実現する重要な施策」と位置付け、企業の収益力向上を図る目的から、より効率的な経営を企業に促す仕組みづくりを目指しました。

コーポレートガバナンス・コードにおいては、企業の競争力向上に直結しない政策保有株式に関しても言及がなされ、上場企業に対して政策保有株式に関する方針の開示、長期的な視点からのリスクとリターンの検証と保有の合理性などに関する説明などが求められるようになったのです。

3 まとめ ― 政策保有株式をめぐる経緯は日本経済の状況を反映

第二次大戦後、日本経済の復興と共に復活した政策保有株式(株式持合い)は、日本経済の成長と共に増加し、バブル崩壊後から2000年代にかけての停滞・縮小期においては、縮減の流れが徐々に進んでいきました。

そして、コーポレートガバナンス・コードの導入によって、上場企業を中心に政策保有株式を縮減する流れは今後ますます強まっていくとみられます。コーポレートガバナンス・コードが与えた影響と、それに続く東証の市場改革の詳細については、また別の機会に解説したいと思います。

関連記事

記事協力

幸田博人

1982年一橋大学経済学部卒。日本興業銀行(現みずほ銀行)入行、みずほ証券総合企画部長等を経て、2009年より執行役員、常務執行役員企画グループ長、国内営業部門長を経て、2016年より代表取締役副社長、2018年6月みずほ証券退任。現在は、株式会社イノベーション・インテリジェンス研究所代表取締役社長、リーディング・スキル・テスト株式会社代表取締役社長、一橋大学大学院経営管理研究科客員教授、京都大学経営管理大学院特別教授、SBI大学院大学経営管理研究科教授、株式会社産業革新投資機構社外取締役等を務めている。

主な著書

『プライベート・エクイティ投資の実践』中央経済社(幸田博人 編著)

『日本企業変革のためのコーポレートファイナンス講義』金融財政事情研究会(幸田博人 編著)

『オーナー経営はなぜ強いのか?』中央経済社(藤田勉/幸田博人 著)

『日本経済再生 25年の計』日本経済新聞出版社(池尾和人/幸田博人 編著)