日本特有の慣習として長年続いてきた株式持合いですが、近年ではそうした政策保有株式を縮減する動きが活発になっています。

目次

1 政策保有株式解消(縮減)が求められる背景

政策保有株式については、長期にわたり慣習的に継続されてきた株式持合いが果たして本当に企業の競争力向上に繋がっているのかという観点から、その是非が問われることになりました。

そこで重視されたのがROE(Return on Equity:自己資本利益率)です。自己資本を利用してどれだけ効率的に利益を得ることが出来ているかを客観的に見ることができる指標として、アクティビストが企業に経営改革を迫る際などに頻繁に言及されるようになりました。ROEの算出法や詳しい内容につきましては、別掲記事をご参照ください。

「政策保有株式(持ち合い)見直しで注目されるROEって何?」

2014年8月に公表された、一橋大学教授の伊藤邦雄氏を座長とする経済産業省の報告書「持続的成長への競争力とインセンティブ~企業と投資家の望ましい関係構築~」(通称、伊藤レポート)では、「最低8%を上回るROEを達成することに各企業はコミットすべき」と言及されました。実際のところ、日本の上場企業におけるROEの平均値は2008年から2012年にかけて8%を下回ったものの、2013年から18年にかけては8~10%で推移しています。

とはいえ、欧米企業と比較すると日本企業のROEは依然として低い水準に留まっています。これが外国人投資家などから「日本企業は利益を上げても株主に還元せず、内部留保を現金や有価証券化して企業内に貯め込んでいる」と批判の声が挙がる要因となったのです。ここで指摘される有価証券とは、成長のための純粋な投資ではなく、取引先との関係維持や買収防衛などの目的で企業が保有する政策保有株式も含まれています。実際に、純資産に占める政策保有株式の割合が高いほどROEが低くなる傾向になることが、金融庁の研究会※1などでも指摘されています。

政策保有株式の問題点は、このように成長に向けた投資より経営の安定化にベクトルが向かってしまうところにあります。バブル崩壊後に見られたように、株式を持合う企業の株価が暴落するようなことがあれば、経営の安定性を逆に脅かす可能性も出てきます。また、安定株主という名目の「モノ言わぬ株主」の存在によって、不適切な経営に歯止めがかからない、経営陣の暴走を止められない、他の一般株主の利益と相反する経営がなされる可能性が高まるといったリスクも抱えてしまうことになります。

コーポレートガバナンス・コードにおいて、上場企業各社に政策保有株式に関する情報開示や縮減を求める方向性が打ち出された背景には、こうした政策保有株式のデメリットを解消し、成長のための投資に経営資源を適切に振り向けるよう促す狙いがあったのです。

※1 金融庁「スチュワードシップ・コード及びコーポレートガバナンス・コードのフォローアップ会議」、平成29年10月18日事務局説明資料「コーポレートガバナンス改革の進捗状況」より

2 政策保有株式(上場株式)の現状と解消(縮減)に向けた実際の取組みは?

2-1.コーポレートガバナンス・コードの改訂

伊藤レポートを踏まえ、2015年に導入されたコーポレートガバナンス・コードでは、原則として政策保有株式として保有する上場株式に関して、その保有方針を開示すべきであるとされ、保有の合理性などに関する具体的な説明などが求められるようになりました。

18年の改定においては、「政策保有に関する方針を開示すべき」の部分が「政策保有株式の縮減に関する方針・考え方など、政策保有に関する方針を開示すべき」と、縮減を求める姿勢がより強まり、さらに一歩踏み込んだ内容となりました。さらにここでは、政策保有株式させる側が政策保有する側の売却への取り組みを妨害しないことも要求されています。自社では政策保有株式の意義を特に感じないものの、取引先企業などから株式持合いを求められれば応じるといった姿勢の経営者も多い中、この改定の意義は大きかったと言えるでしょう。

さらに21年の改定においては、上場企業は毎年の取締役会で、個別の政策保有株式に関して保有効果の検証の手法も含めた検証内容の具体的な開示を行うよう求められました。こうして、コーポレートガバナンス・コード改定のたびに段階的に政策保有株式縮減への流れが強まっていったことで、多くの上場企業が政策保有株式の解消を進めるようになったのです。

2-2.市場構造改革

政策保有株式解消の動きを加速させるトピックとして、東京証券取引所が目指してきた 株式市場改革へ向けた動きも見逃せません。

東証は22年4月よりそれまで使用されていた東証第一部、第二部、マザーズ、ジャスダックの市場区分見直しを行い、プライム、スタンダード、グロースの3市場に再編成し、新たなスタートを切ることになりました。

その際、成長のための純投資の比率を高水準に保つ目的で、再編後の各市場の上場維持基準として、流通株式の比率と金額についても厳格な数値基準が適用されました。このことは、政策保有株式縮減に向けた東証の強いメッセージであると考えられます。

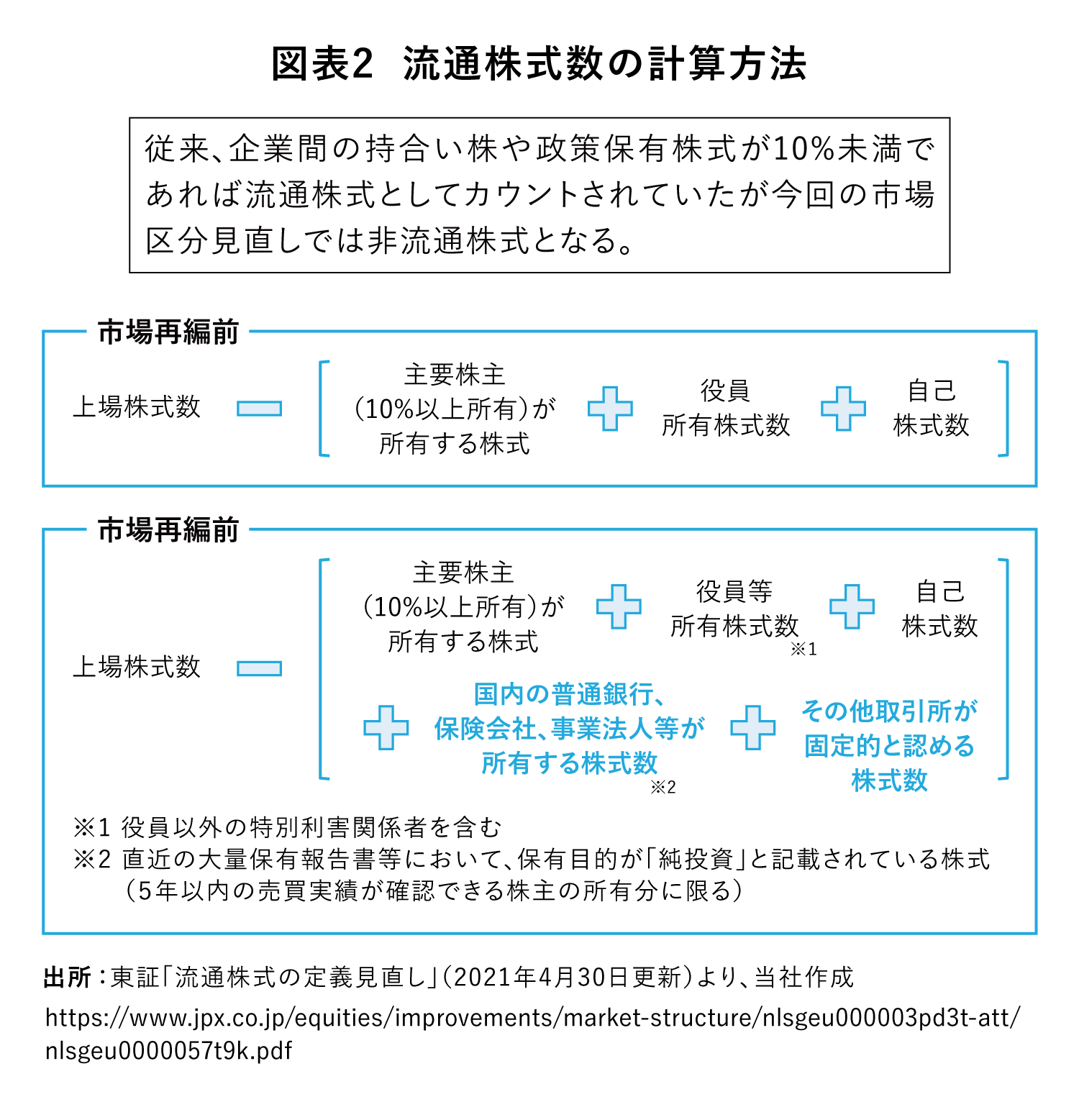

同時に、流通株式の定義も変更され、「国内の普通銀行、保険会社、事業法人等の保有株式」は政策保有株式と見なされ、流通株式から除外してカウントされるようになりました(図表1、2)。プライム市場においては流通株式時価総額100億円以上、流通株式比率35%以上の基準を満たさなければ新規上場不可とされ、スタンダード市場においては同10億円以上、25%以上、グロース市場においては同5億円以上、25%以上の基準が設けられています。

このような政策的な取り組みを踏まえ、政策保有株式比率が高い企業は、上場基準維持のために流通株式比率を高める目的で政策保有株式を解消してもらう必要が出てくるでしょう。そのため、今後も政策保有株式の売却は進むと考えられます。

図表1 各市場の上場基準

| プライム市場 | スタンダード市場 | グロース市場 | |

|---|---|---|---|

| 流通株式時価総額 | 100億円以上 | 10億円以上 | 5億円以上 |

| 流通株式比率 | 35%以上 | 25%以上 | 25%以上 |

3 まとめ―政策保有株式の解消の動きは非上場株式にも広がる

これまで解説してきたように、政策保有株式のうち上場株式については解消への取り組みが着実に進んでいます。一方、政策保有株式のうち非上場株式については今のところコーポレートガバナンス・コードの対象外ということもあり、解消に向けた優先順位は低くなっています。

ただ、既にいくつかの企業では非上場株式も含めた政策保有株式の合理性を検討し、実際に保有株を減らす動きも出てきています。そもそも政策保有株式を解消する目的は、資本を有効活用して企業の競争率向上に繋げることなので、非上場株式もその対象となるのは自然な流れと言えます。そのため、こうした取り組みも、緩やかながら今後は増えていくものと予想されます。

関連記事

記事協力

幸田博人

1982年一橋大学経済学部卒。日本興業銀行(現みずほ銀行)入行、みずほ証券総合企画部長等を経て、2009年より執行役員、常務執行役員企画グループ長、国内営業部門長を経て、2016年より代表取締役副社長、2018年6月みずほ証券退任。現在は、株式会社イノベーション・インテリジェンス研究所代表取締役社長、リーディング・スキル・テスト株式会社代表取締役社長、一橋大学大学院経営管理研究科客員教授、京都大学経営管理大学院特別教授、SBI大学院大学経営管理研究科教授、株式会社産業革新投資機構社外取締役等を務めている。

主な著書

『プライベート・エクイティ投資の実践』中央経済社(幸田博人 編著)

『日本企業変革のためのコーポレートファイナンス講義』金融財政事情研究会(幸田博人 編著)

『オーナー経営はなぜ強いのか?』中央経済社(藤田勉/幸田博人 著)

『日本経済再生 25年の計』日本経済新聞出版社(池尾和人/幸田博人 編著)